Beta er volatiliteten eller risikoen for en bestemt aktie i forhold til volatiliteten på hele aktiemarkedet. Beta er en indikator på, hvor risikabel en bestemt aktie er og bruges til at evaluere dens forventede afkast. Beta er en af de grundlæggende faktorer, som aktieanalytikere overvejer, når de vælger aktier til deres porteføljer, sammen med pris-til-indtjeningsforhold, egenkapital, gæld-til-egenkapitalandel og andre faktorer.

Trin

Del 1 af 4: Beregning af beta ved hjælp af simple ligninger

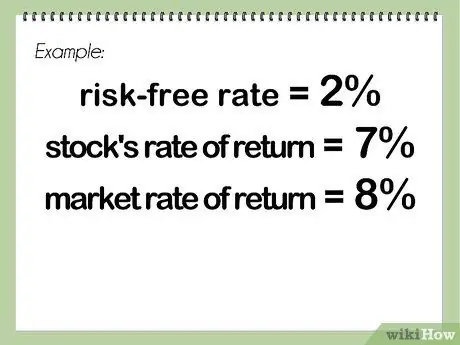

Trin 1. Find niveauet for det risikofrie forhold

Dette er det afkast, investorerne forventer på investeringer, hvis penge ikke er risikable. Dette tal udtrykkes normalt som en procentdel.

Trin 2. Bestem niveauet for hvert repræsentativt indeks

Disse tal udtrykkes også i procent. Normalt er afkastet i flere måneder.

En eller begge disse værdier kan være negative, hvilket betyder, at investeringen i aktien eller markedet (indeks) som helhed led et tab mod investeringen i perioden. Hvis kun 1 af de 2 niveauer er negativt, vil beta være negativ

Trin 3. Træk den risikofrie rente fra aktiens afkast

Hvis aktiens afkast er 7 procent, og den risikofrie rente er 2 procent, vil forskellen være 5 procent.

Trin 4. Træk det risikofrie forhold fra afkastet på markedet (eller indekset)

Hvis markedsprisen eller afkastindekset er 8 procent, og den risikofrie rente igen er 2 procent, vil forskellen være 6 procent.

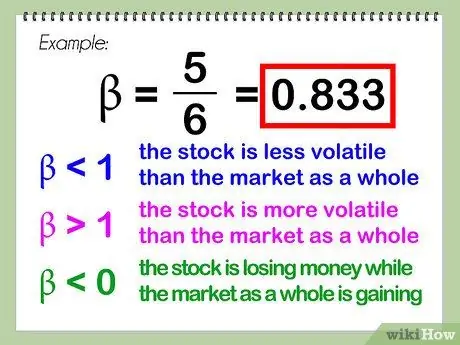

Trin 5. Opdel forskellen i aktiens afkastrate minus den risikofrie rente på markedet (eller indekset), afkastet minus den risikofrie rente

Dette er en betaversion, som normalt udtrykkes som en decimalværdi. I eksemplet ovenfor ville beta være 5 divideret med 6 eller 0,833.

- Beta på selve markedet eller indekset, det repræsenterer, er 1,0, fordi markedet sammenlignes med sig selv og tallet nul divideret med sig selv er lig med 1. En beta på mindre end 1 betyder, at aktien er mindre volatil end markedet som en helhed, mens en beta på større end 1 betyder, at bestanden er mere stabil end markedet som helhed. Betaværdien kan være mindre end nul, hvilket betyder, at aktien taber penge, mens markedet som helhed tjener penge, eller at aktien får midlertidige penge, og markedet som helhed taber penge.

- Selvom det ikke er påkrævet, når man leder efter beta, er det normalt at bruge et repræsentativt indeks for det marked, hvor aktien handler. For internationalt handlede aktier er MSCI EAFE (repræsenterende Europa, Australasien og Østen) et passende repræsentativt indeks.

Del 2 af 4: Brug af Beta til at bestemme afkastkursen

Trin 1. Find niveauet for det risikofrie forhold

Dette er den samme værdi som beskrevet ovenfor "Beregning af beta for en aktie." Til dette afsnit vil vi bruge den samme værdi af eksemplet på 2 procent som brugt ovenfor.

Trin 2. Bestem afkastet på markedet eller et repræsentativt indeks

I dette eksempel vil vi bruge det samme tal 8 procent som brugt ovenfor.

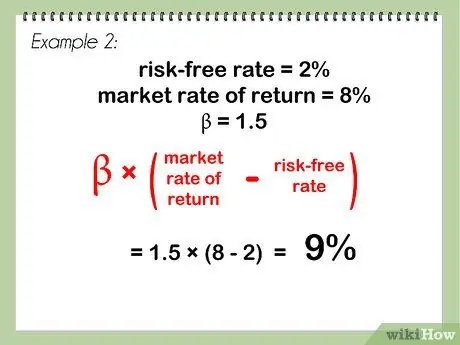

Trin 3. Gang beta-værdien med forskellen mellem markedsafkastet og den risikofrie rente

For eksempel vil vi bruge en betaværdi på 1,5. Ved at bruge 2 procent til den risikofrie rente og 8 procent til markedsrenten, svarer dette til 8-2 eller 6 procent. Multipliceret med en beta på 1,5 giver 9 procent.

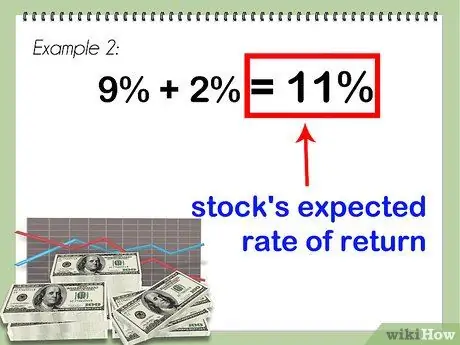

Trin 4. Tilføj resultatet med den risikofrie sats

Det giver 11 procent, hvilket er aktiens forventede afkast.

Jo højere beta -værdi for aktien er, desto højere er den forventede afkastning. Denne højere afkastning er dog forbundet med øget risiko, så det er nødvendigt at se på andre grundlæggende aktier, før man overvejer, om de skal være en del af en investors portefølje

Del 3 af 4: Brug af Excel -diagrammer til at bestemme beta

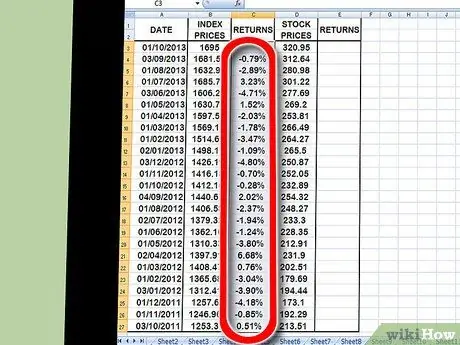

Trin 1. Opret tre priskolonner i Excel

Den første kolonne er datoen. I den anden kolonne skal du sætte indeksprisen; dette er det "overordnede marked", du vil sammenligne betas med. I den tredje kolonne skal du angive den repræsentative aktiekurs, som du forsøger at beregne betaen for.

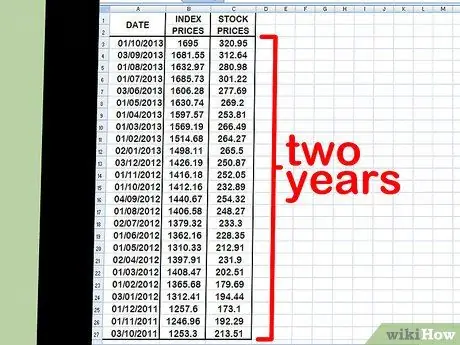

Trin 2. Placer dine datapunkter i et regneark

Prøv at starte med en måneds mellemrum. Vælg en dato - for eksempel i begyndelsen eller slutningen af måneden - og indtast den relevante værdi for aktiemarkedsindekset (prøv at bruge S&P 500) og derefter den repræsentative aktie for den pågældende dag. Prøv at vælge de sidste 15 eller 30 datoer, måske forlænge et år eller to i fortiden. Vær opmærksom på indeksprisen og den repræsentative aktiekurs for denne dato.

Jo længere tidsramme du vælger, jo mere nøjagtig bliver din beta -beregning. Beta ændres, når du overvåger både aktier og indeks i lang tid

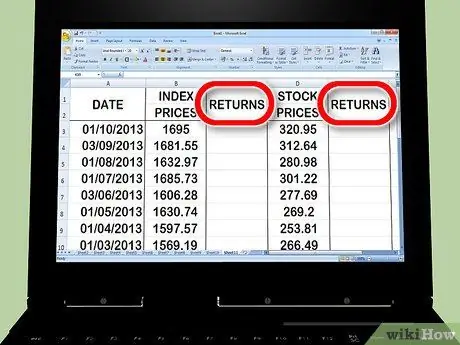

Trin 3. Opret to kolonner tilbage til højre for priskolonnen

En kolonne returnerer indekset; den anden kolonne er lager. Du vil bruge Excel -formler til at omdefinere, hvad du vil lære i de følgende trin.

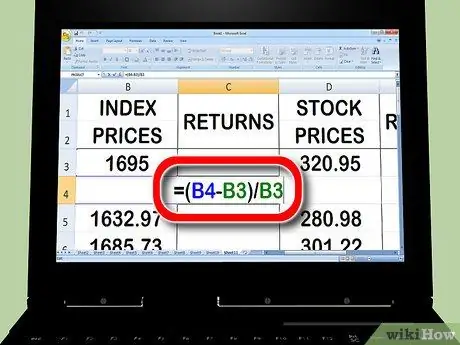

Trin 4. Start med at beregne tilbage for aktiemarkedsindekset

I den anden celle i indekskolonnen skriver du =. Med din markør skal du klikke på den anden celle i indekskolonnen, skrive - og derefter klikke på den første celle i indekskolonnen. Skriv derefter /, og klik derefter på den første celle i indekskolonnen igen. tryk på Retur eller Enter.

- Når du genberegner over tid, indtaster du intet i den første celle; lad det stå tomt. Du skal bruge mindst to datapunkter for at genberegne, hvorfor du starter ved den anden celle i indekskolonnen.

- Det, du gør, er at trække den nye værdi fra den gamle værdi og derefter dividere resultatet med den gamle værdi. Dette er, så du ved, hvad procenttabet eller gevinsten var for perioden.

- Din ligning i returkolonnen kan se sådan ud: = (B3-B2)/B2

Trin 5. Brug kopifunktionen til at gentage denne proces for alle datapunkter i indekspriskolonnen

Gør dette ved at klikke på den lille firkant nederst til højre i indekscellen og derefter trække den ned til det nederste datapunkt. Hvad du gør, er at bede Excel om at replikere den samme formel, der bruges til hvert forskellige datapunkt.

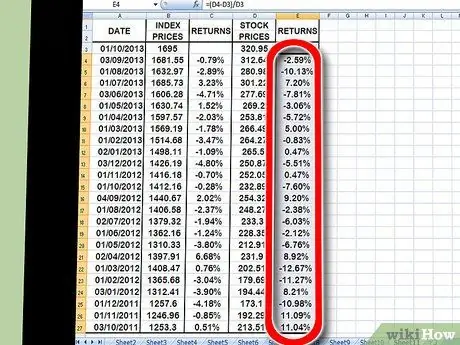

Trin 6. Gentag den nøjagtig samme proces for returneringerne, denne gang for individuelle aktier, ikke indekser

Når du er færdig, har du to kolonner, formateret som procent, der viser afkastene for hvert aktieindeks og individuelle aktier.

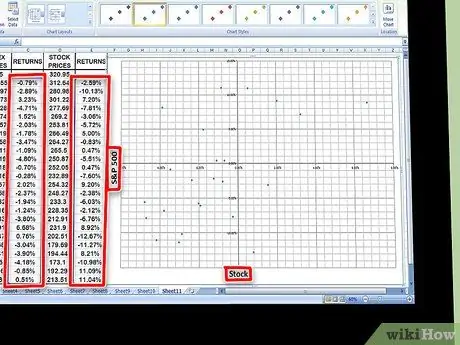

Trin 7. Indsæt dataene i en tabel

Fremhæv alle data i de to returkolonner, og tryk på diagramikonet i Excel. Vælg spredningsgrafen på listen over muligheder. Titel X -aksen som det indeks, du bruger (f.eks. S&P 500) og Y -aksen som den aktie, du bruger.

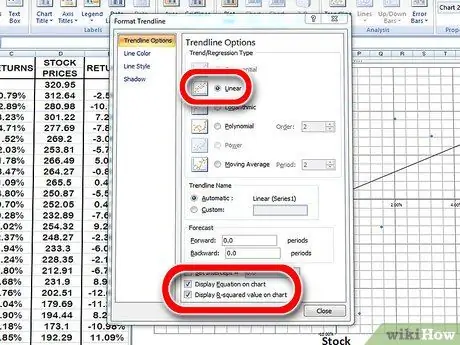

Trin 8. Tilføj en trendlinje til dit spredningsdiagram

Du kan også gøre dette ved at vælge et trendlinlayout i nyere versioner af Excel eller angive det manuelt ved at klikke på Chart → tilføj Trendline. Sørg for at vise ligningen i tabellen. 2 værdier.

- Sørg for at vælge en lineær trendlinje, ikke et polynom eller et gennemsnit.

- Visning af ligningen i en tabel afhænger af hvilken version af Excel du har. Nyere versioner af Excel tillader ligningstabellen ved at klikke på Chart Quick Layout.

- I denne version af Excel skal du pege på Chart; Tilføj Trendline; muligheder. Marker derefter begge felter ud for "Vis ligning på diagram".

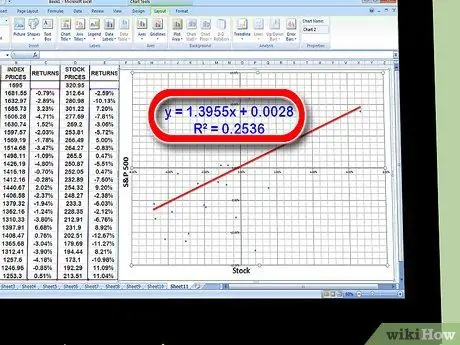

Trin 9. Find koefficienten for værdien "x" i trendlinjens ligning

Din trendlinie ligning vil blive skrevet i formen "y = x + a". Koefficienten for x -værdi er beta.

Del 4 af 4: Forståelse af Beta

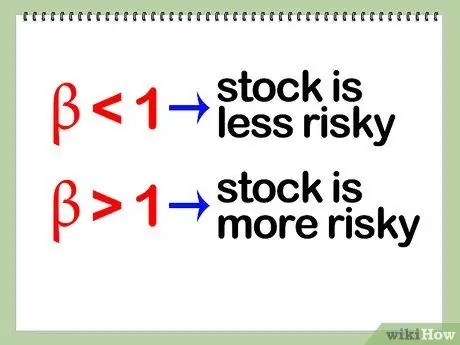

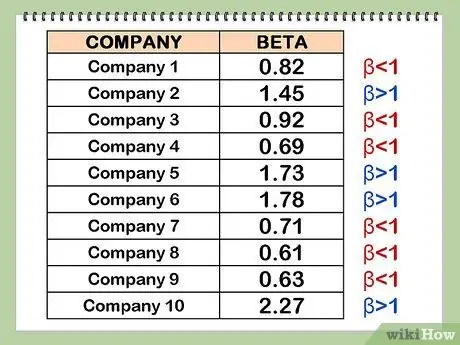

Trin 1. Sådan fortolkes beta

Beta er risikoen for aktiemarkedet som helhed, hvor investoren påtager sig ejerskab af en bestemt aktie. Derfor skal du sammenligne afkastet på en enkelt aktie med indeksets afkast - benchmarkindekset. Indeksrisikoen forbliver på 1. En "lav" beta på 1 betyder, at aktien er mindre risikabel end indekset, der sammenlignes. En "høj" beta på 1 betyder, at aktien er mere risikabel end det indeks, den sammenlignes med.

- Tag dette eksempel. Lad os sige, at beta af Gino Germ er beregnet til 0,5. Sammenlignet med S&P 500 er benchmarket, Gino sammenligner, "halvdelen" så risikabelt. Hvis S&P bevæger sig under 10%, vil Ginos aktiekurs kun have en tendens til at falde 5%.

- Som et andet eksempel, forestil dig, at Franks begravelsestjeneste har en beta på 1,5 i forhold til S&P. Hvis S&P falder 10%, kan du forvente, at Franks aktiekurs falder "mere" end S&P, eller cirka 15%.

Trin 2. Risiko er også forbundet med afkast

Høj risiko, høj belønning; lav risiko, lav belønning. En aktie med en lav beta vil ikke tabe så meget som S&P, når den falder, men den vil heller ikke vinde så meget som S&P, når den får gevinster. På den anden side vil en aktie med en beta over 1 miste mere end S&P når den falder, men vil også vinde mere end S&P når den poster.

For eksempel har Vermeer Venom Extraction en beta på 0,5. Når aktiemarkedet springer 30%, får Vermeer kun 15% overskud. Men når lagermarkedet er 30%, får Vermeer kun 15% lagerbeholdning

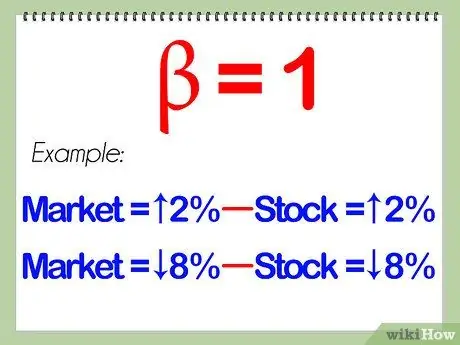

Trin 3. Ved, at aktier med beta 1 vil bevæge sig i takt med markedet

Hvis du laver en beta -beregning og kender aktien, analyserer du, når den har beta 1, der vil ikke være mere eller mindre risiko end indekset, der bruges som benchmark. Markedet er steget med 2%, din aktie er steget med 2%; markedet er faldet 8%, din aktie er faldet 8%.

Trin 4. Inkluder både høje og lave beta -aktier i din portefølje til diversificering

Hvis det er en god blanding af op- og nedture, hjælper beta dig med at analysere, om børsværdien falder drastisk. Fordi lav beta-aktier generelt underpresterer det overordnede aktiemarked over en given periode, betyder en god blanding af betas også, at du ikke vil opleve, at en aktiekurs er særlig høj.

Trin 5. Erkend, at ligesom de fleste økonomiske forudsigelsesværktøjer kan betas muligvis ikke helt forudsige fremtiden

Beta måler faktisk en akties tidligere volatilitet. Generelt er projekter volatilitet ind i fremtiden, men ikke altid nøjagtige. Beta kan ændre sig drastisk fra et år til det næste. Brug af en akties historiske beta er muligvis ikke altid en nøjagtig måde at forudsige nuværende volatilitet.

Forslag

- Bemærk, at den klassiske kovarianssteori muligvis ikke gælder på grund af den økonomiske tidsserie Heavy tail”. Faktisk findes standardafvigelsen og middelværdien for den underliggende fordeling muligvis ikke! Så måske kunne en ændring ved hjælp af kvartil- og medianspredninger i stedet for middelværdi og standardafvigelse virke.

- Beta analyserer volatiliteten i en aktie over et bestemt tidsrum, uanset om markedet er i opgang eller nedgang. Ligesom andre grundlæggende aktier er analyse af tidligere resultater ingen garanti for, hvordan aktien vil fungere i fremtiden.